Opinie Han de Jong

Financiële markten moeten Trump in toom houden

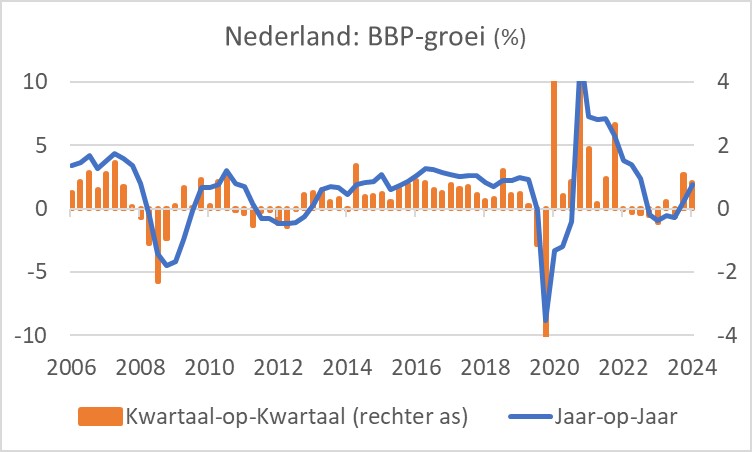

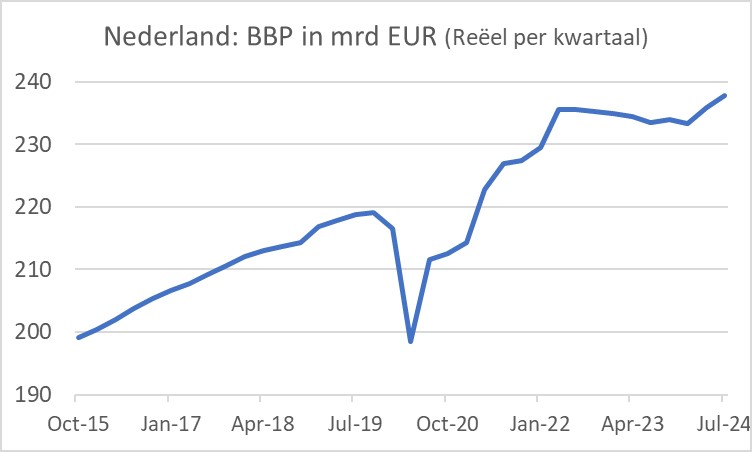

De Nederlandse economie is in het derde kwartaal verrassend sterk gegroeid: 0,8% ten opzichte van het tweede kwartaal. Toen was de kwartaalgroei zelfs nog hoger: 1,1%. Als de economie in twee kwartalen bijna 2% groeit, dan kun je spreken van een groeispurt. Dat werd ook wel eens tijd, want in de zeven kwartalen daaraan voorafgaand was sprake van kwakkelen, waarbij onze economie per saldo iets kromp.

In het tweede kwartaal werd de sterke groei gedreven door de export van goederen, maar in het derde kwartaal deed de consument een duit in het zakje. De consumptieve bestedingen van huishoudens groeiden met 0,8% kwartaal-op-kwartaal en met 1,5% jaar-op-jaar. Dat werd tijd, want dit jaar neemt de koopkracht behoorlijk toe. Tot nog toe hield de consument de vinger op de knip. Cijfers over het consumentenvertrouwen wijzen nog altijd niet op een uitbundige stemming.

Ook de overheidsconsumptie groeide met 0,8% en de investeringen in vaste activa groeiden met 0,7% kwartaal-op-kwartaal. De buitenlandse handel droeg licht negatief bij aan de bbp-groei doordat de importgroei (0,6% kwartaal-op-kwartaal) de exportgroei (0,4% kwartaal-op-kwartaal) overtrof.

Dit groeitempo gaan we natuurlijk niet lang volhouden, maar als de consument op stoom blijft kan het vierde kwartaal ook een fraai groeicijfer opleveren. In de MEV 2025 die het CPB in september publiceerde voorzagen de rekenmeesters voor 2024 als geheel een groei van 0,6%. De laatste cijfers suggereren dat het werkelijke cijfer hoger zal zijn. Dat is dan ongetwijfeld gunstig voor de overheidsfinanciën.

Met onze groei in het derde kwartaal behoorden we tot de toppers in Europa. Ierland (2,0% kwartaal-op-kwartaal) en Cyprus (1,0% kwartaal-op-kwartaal) groeiden harder en Spanje net zo snel als wij. Maar dit soort cijfers zijn volatiel en we hebben ook een poos minder goed gepresteerd dan veel andere Europese landen.

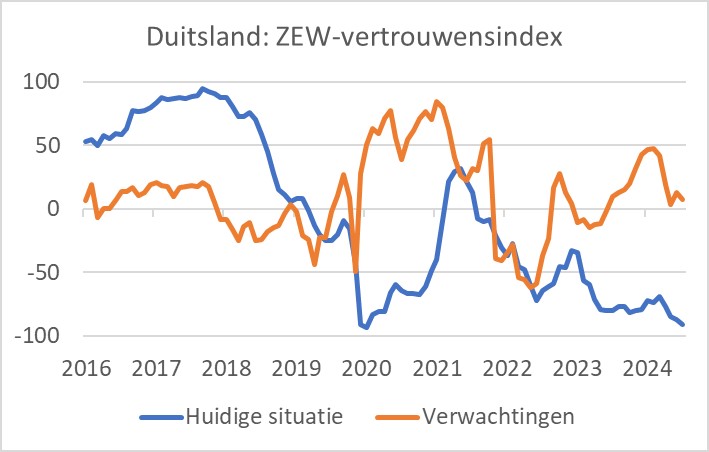

Sterk afhankelijk van Duitsland

Uiteindelijk blijven we uiteraard sterk afhankelijk van Duitsland. Daar wordt de stemming er nog niet beter op. De onzekerheid die nu is ontstaan door de val van de regering-Scholz helpt vast niet; los van de uitdagingen die de Duitse economie al kende. De ZEW-index, een vertrouwensindex die wordt gemeten onder economen en analisten daalde in november. De index die een inschatting van de toekomst laat zien kwam uit op 7,4, na 13,1 in oktober. Daarmee ligt deze sub-index iets, maar niet al te veel onder het langjarig gemiddelde van circa 20. De index die de taxatie van de huidige situatie weergeeft, daalde van -86,9 in oktober tot -91,4 in november. Heel veel lager kan niet.

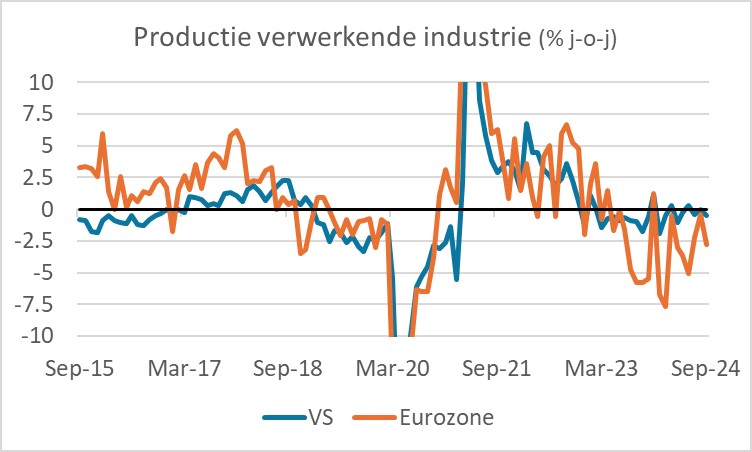

Met de Europese industrie gaat het al een poosje minder goed. De volgende grafiek laat zien dat onze productie de laatste anderhalf jaar duidelijk achterblijft bij die in de VS.

Amerikaans mkb juist iets positiever

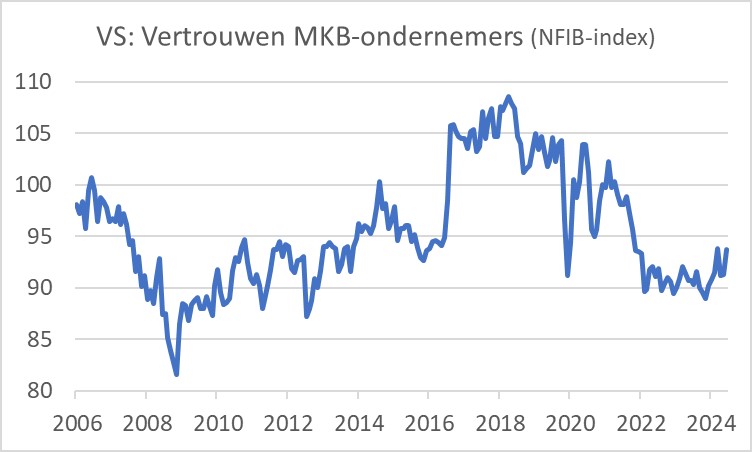

Hoewel de stemmingsindicator van het Amerikaanse mkb (de index van de National Federation of Independent Business, NFIB) al bijna drie jaar onafgebroken onder het historisch gemiddelde noteert, was in oktober sprake van enige verbetering: 93,7, tegen 91,5 in september. Personeelstekorten en hoge kosten hebben nog steeds een dempende invloed op de stemming.

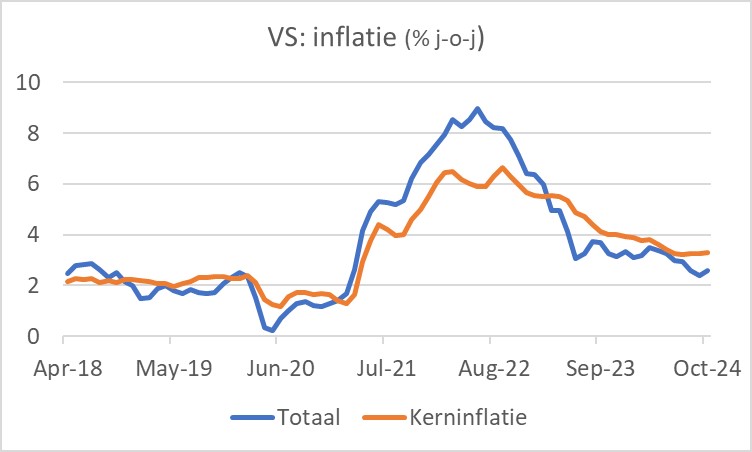

De Amerikaanse inflatie is in oktober licht opgelopen: 2,6% jaar-op-jaar, tegen 2,4% in september. Maand-op-maand stegen de prijzen met 0,2%. De kerninflatie bleef onveranderd: 3,3%, terwijl de maand-op-maand-stijging 0,3% bedroeg. Ik denk dat deze cijfers een teleurstelling voor de Fed zijn. Enige verdere daling richting 2,0% zou fijn zijn geweest. Het onderliggende beeld blijft 'onrustig'. Zo stegen de prijzen van tweedehandsauto's met 2,7% maand-op-maand. Ondanks het geringe gewicht van deze auto's in de inflatiemand (1,87%) tikte dat toch aan.

De stijging van de huren neemt geleidelijk af, maar dat gaat wel langzaam. In oktober stegen de huren toch nog weer met 0,4% maand-op-maand en met 4,9% jaar-op-jaar.

De combinatie van een economie die heel redelijk groeit en inflatie die wel geleidelijk daalt, maar niet snel suggereert dat de Fed geen haast zal maken met renteverlagingen. Doordat de rente boven 'neutraal' is, zal de Fed wel doorgaan met renteverlagingen, maar in een gematigd tempo.

Wie houdt Trump in toom?

Sommige door president-elect Trump aangekondigde benoemingen van topofficials worden door mijn Amerikaanse vrienden wacky genoemd. Vooral de voorgenomen benoeming van Matt Gaetz (Republikeins lid van het Huis van Afgevaardigden) tot attorney general doet wenkbrauwen fronsen. Ik had nog nooit van de man gehoord, maar hij schijnt weinig tot geen ervaring te hebben als praktiserend jurist en zijn sterkste punt in de ogen van Trump is waarschijnlijk zijn loyaliteit aan de aanstaande president. Het is de vraag of Gaetz door het benoemingsproces van de Senaat komt.

Als Trump vooral loyalisten op topposities benoemt, is de vraag wie de nieuwe president in toom zal houden. Het Amerikaanse bestuurssysteem staat bekend om de checks and balances die de founding fathers zo schitterend hebben bedacht. Maar als de partij van de president de meerderheid heeft in het Huis en de Senaat en ook de meerderheid van de rechters in de Supreme Court van dezelfde partij zijn, dan zou het fijn zijn als topambtenaren een beetje tegengas zouden kunnen geven tegen al te wilde ideeën. Die kans lijkt vooralsnog niet groot. Wel kunnen congresleden uit de swing states tegengas geven, want die dreigen bij al te radicaal beleid hun zetel bij de eerstvolgende verkiezing te verliezen. In november 2026 worden alweer verkiezingen gehouden voor alle 435 zetels in het Huis en 33 van de 100 Senaatzetels.

Een andere mogelijkheid is dat financiële markten de president in toom zullen houden. Al te radicaal beleid op financieel-economisch gebied kan tot wantrouwen, onrust en volatiliteit op de financiële markten leiden. Het is niet waarschijnlijk dat Trump zal overkomen wat de kortstondige Britse minister-president Liz Truss overkwam, maar onderschat de kracht van de financiële markten niet. Voorlopig is het allemaal koffiedik kijken, maar de kapitaalmarkt is op zijn qui-vive. Het effectieve rendement op tienjarig Amerikaans staatspapier is in een maand tijd opgelopen van circa 3,6% tot bijna 4,5%.

Persoonlijk denk ik dat een groot deel van de aangekondigde beleidsagenda van Trump verstandig is (inzetten op economische groei, lastenverlichting voor bedrijven, rem op immigratie, deregulering, minder woke etc). Maar er is met een persoon als Trump zeker het gevaar van al te extreme initiatieven. Anyway, never a dull moment.

Afsluitend

De Nederlandse economie is de laatste twee kwartalen ruim boven verwachting gegroeid. In het derde kwartaal is de consument wakker geworden. Dat is goed nieuws, al blijft het nieuws uit Duitsland zorgen baren.

De daling van de Amerikaanse inflatie zet nog niet erg overtuigend door. Sterker nog, in oktober is de inflatie juist weer iets opgelopen. Uiteindelijk denk ik dat het wel goed gaat komen en ik denk ook dat de Fed de rente zal blijven verlagen, maar zij zal dat niet in een hoog tempo doen.

Alle ogen, ook die van de spelers op de financiële markten, zullen de komende tijd gericht zijn op Donald Trump. Hij formeert zijn team om na zijn aantreden een vliegende start te maken met zijn radicale beleidsagenda. Het zal een test zijn voor de befaamde checks and balances in het Amerikaanse politieke stelsel, waarbij ook de financiële markten een rol kunnen spelen bij het voorkomen van al te radicaal beleid.

Han de Jong

© DCA Market Intelligence. Op deze marktinformatie berust auteursrecht. Het is niet toegestaan de inhoud te vermenigvuldigen, distribueren, verspreiden of tegen vergoeding beschikbaar te stellen aan derden, in welke vorm dan ook, zonder de uitdrukkelijke, schriftelijke, toestemming van DCA Market Intelligence.

- 1 .Spotmelkprijzen kelderen door overschot

- 2 .Frankrijk verwerkt veel aardappelen

- 3 .Brokprijzen stevenen af op stabilisatie

- 4 .Liquiditeit akkerbouwer VS nog redelijk

- 5 .Melkprijsvergelijker: Hochwald aan kop

- 6 .Groei biologisch areaal stagneert

- 7 .Bouwplan 2026: zeker of op de gok?

- 8 .Podcast: lichtpuntjes voor akkerbouwers